Hvad er et holdingselskab?

Holdingselskaber er ikke sin egen selskabsform, men kan eksempelvis både være et aktie- eller anpartsselskab. Det specielle ved et holdingselskab er, at det kun stiftes med formålet om at eje ejerandele, aktier eller anparter i andre selskaber. Sagt på en anden måde, så kan du eje eller være aktionær i et andet selskab gennem et holdingselskab. Et holdingselskab adskiller sig fra andre selskabstyper ved, at det ikke har nogen forretningsmæssig drift. Holdingselskabets indtjening er således 100 procent afhængig af de selskaber, som det har ejerandele i. Du kan læse endnu mere om holdingselskaber her.

Stift dit holdingselskab med Legal Desk her.

Hvad er udbytte?

Leverer dit selskab et overskud, eller har det opsparet overskud i form af en positiv egenkapital, kan dette beløb udloddes til dig som ejer eller aktionær – at et beløb udloddes betyder egentlig bare, at overskuddet fordeles mellem ejerne eller aktionærerne.

De beløb, der udloddes. kaldes for udbytte. Om der skal udloddes udbytte, bestemmes på en generalforsamling, hvorfor du ikke selv kan bestemme, hvis du kun ejer en mindre del af selskabet. Ejer du alene selskabet, kan du selvfølgelig selv bestemme. Vælges der at udlodde udbytte, behøver det ikke at være hele overskuddet. Den del som ikke udloddes, bliver bare overført til virksomhedens egenkapital. Læs mere om udbytte her.

Udbytte fra holdingselskab

Når der udloddes udbytte til og fra holdingselskaber, er reglerne lidt anderledes end ved andre typer kapitalselskaber. Der kan opstilles to situationer, som har betydning for, hvordan udbyttet skal håndteres:

-

Udbyttet udloddes fra et andet selskab til holdingselskabet.

-

Udbyttet udloddes fra holdingselskabet til ejer(ne).

Ved “andet selskab” menes der de selskaber, som holdingselskabet har ejerandele i. Dette kan både være datterselskaber, hvor holdingselskabet ejer minimum 50 procent af ejerandelene eller andre selskaber, hvor der ejes mindre end 50 procent.

Udloddes udbyttet fra et andet selskab til holdingselskabet, skal der ikke betales udbytteskat, så længe holdingselskabet ejer min. 10 % af ejerandelene i det udbyttegivende selskab. I sådanne tilfælde kan udbyttet altså gå direkte ind på holdingselskabets opsparing. Det skattefrie udbytte er dog stadig bundet i holdingselskabet, hvorfor det ikke skal forveksles med ejerens personlige indkomst. Dette fører os videre til den anden situation, der inkluderer udbytteskat.

Hvad er udbytteskat?

Hvis dit holdingselskab har modtaget udbytte fra et andet selskab, og du gerne vil have beløbet udbetalt til dig selv, så skal du betale udbytteskat af beløbet.

Satsen for udbytteskat i 2024 ligger på henholdsvis 27 pct. og 42 pct. Er udbyttet på mindre end 61.000 kr., vil det være den lave sats på 27 pct., og for den del af udbyttet, som overstiger 61.000 kr. Skal du af med 42 pct. Udbyttet bliver altså beskattet, som hvis det var aktieindkomst.

Fordele ved holdingselskaber

For det første giver et holdingselskab dig den fordel, at du skattefrit kan overføre udbytte fra dit driftsselskab – altså selskabet som sælger eller producerer et produkt eller en ydelse – til holdingselskabet, så længe holdingselskabet ejer min. 10 procent af ejerandelene i driftsselskabet.

En anden fordel er at, hvis du ønsker at sælge din virksomhed, så vil du normalt blive beskattet af den købesum, som køberen betaler for virksomheden. Hvis du derimod sælger din virksomhed ved at sælge ejerandelene, du ejer gennem dit holdingselskab, kan salget ske skattefrit. Det er kun, hvis du trækker pengene fra salget ud af dit holdingselskab efterfølgende, at du skal betale skat af dem.

Den tredje og sidste fordel er at, hvis de selskaber, som holdingselskabet har ejerandele i, skulle gå konkurs eller lignende, så vil al udbytte, der er overført til holdingselskabet, som udgangspunkt være beskyttet mod det konkurstruede selskabs kreditorer.

Læs mere om fordelene ved holdingselskab her

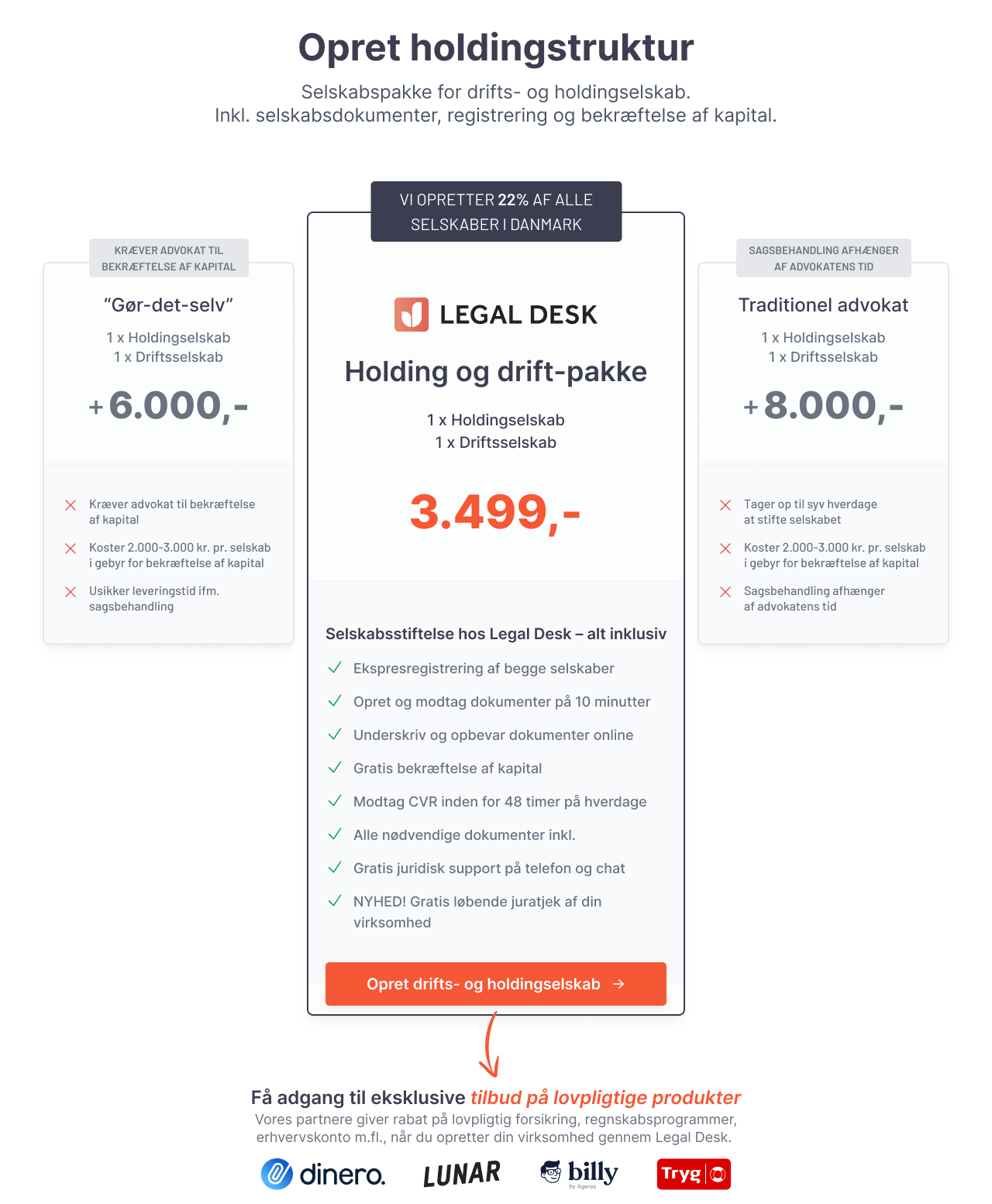

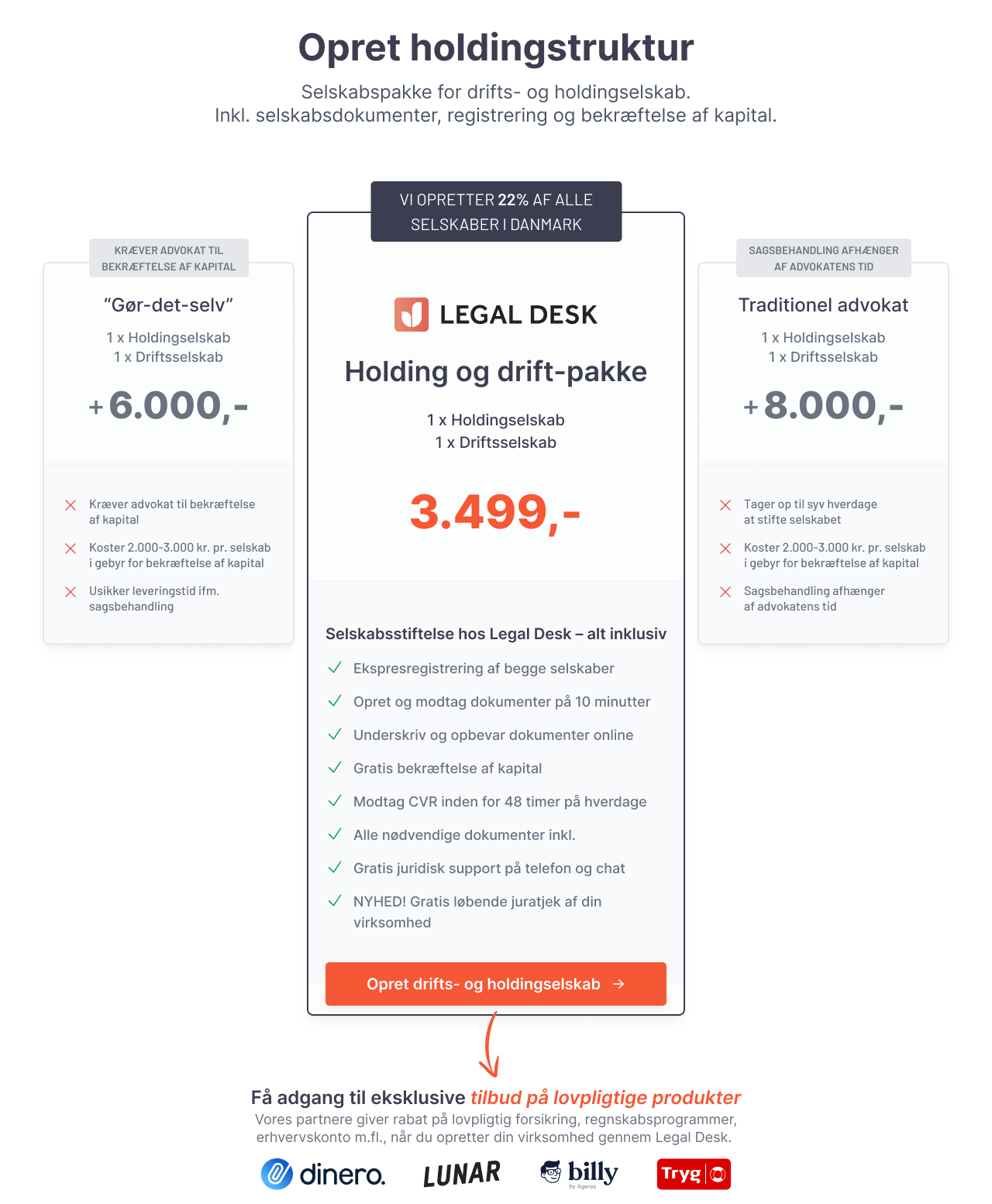

Stift holdingselskab med Legal Desk

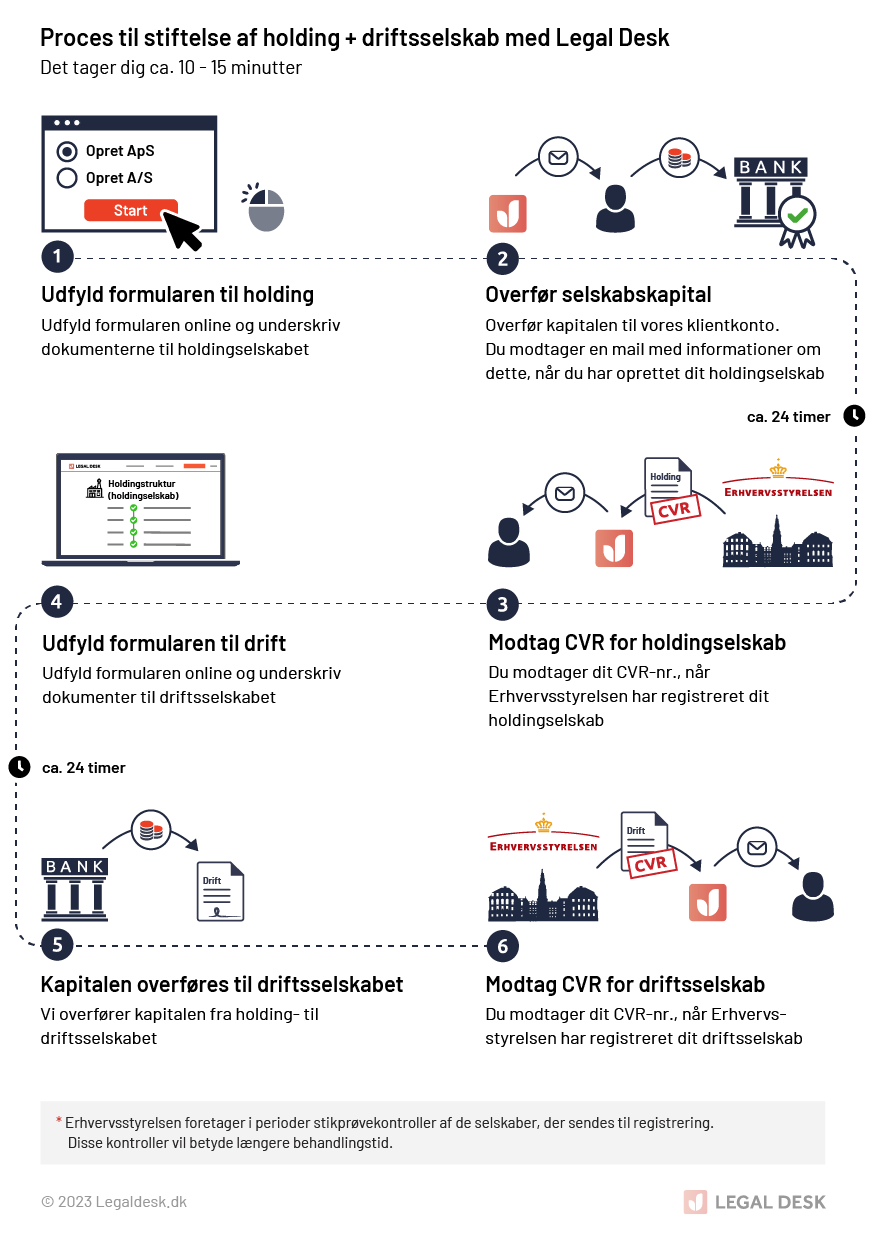

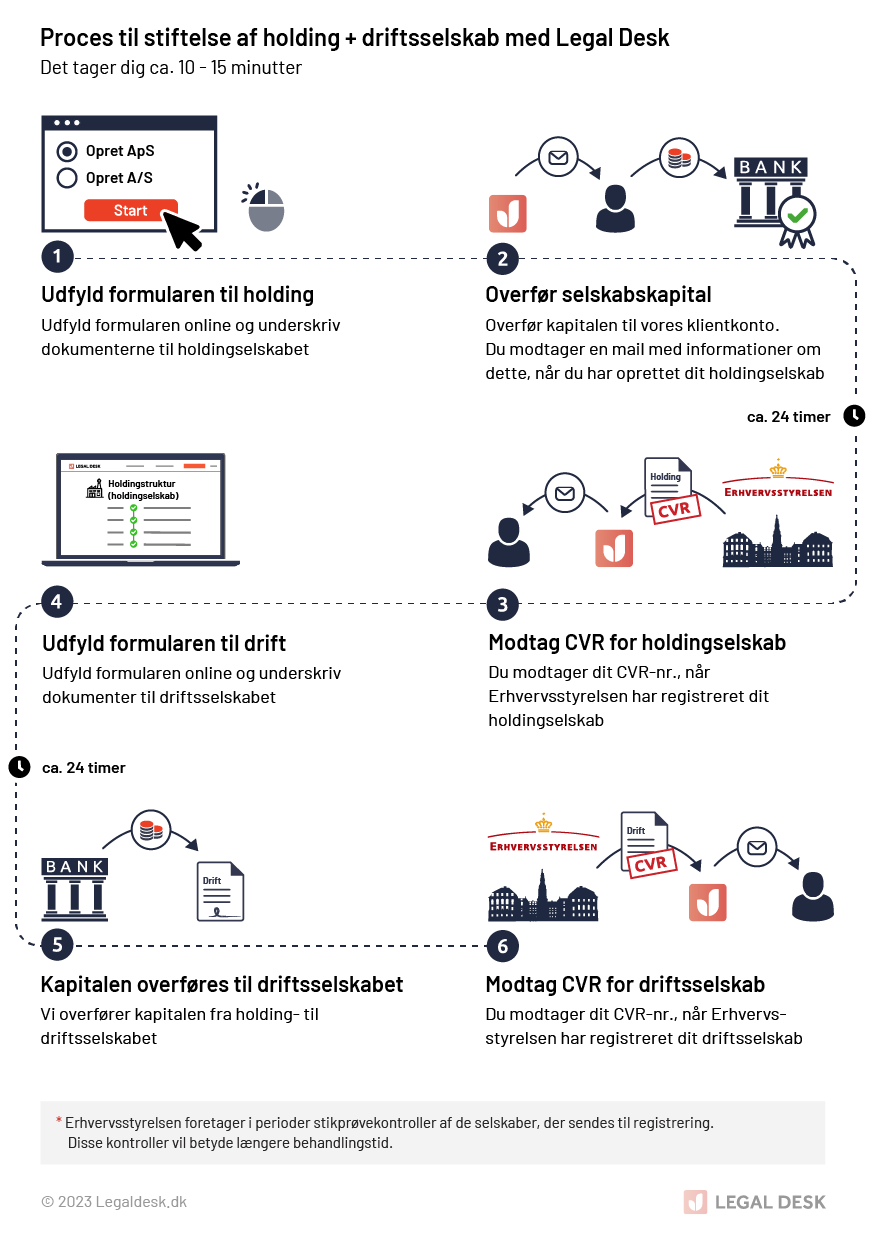

Hvis du går med tanker om at stifte et eller flere holdingselskaber, så kan du nemt og billigt gøre det med hjælp fra Legal Desk. Du udfylder blot vores formular, betaler og så modtager du straks dine dokumenter, klar til underskrift.

Når dokumenterne er underskrevet, sørger Legal Desk for at registrere dem hos Erhvervsstyrelsen. Derudover står vi også for at bekræfte selskabskapitalen, hvilket ellers kan være bøvlet, da den skal godkendes af en tredjepart.

Klik ‘Opret holding struktur’ nedenfor for at komme i gang allerede i dag med både holdingsselskab og driftsselskab.