Støt et velgørende formål og giv mere til dine arvinger!

Det kan umiddelbart lyde som en selvmodsigelse, at du både kan støtte et godt formål med en del af din arv og samtidigt sørge for, at dine arvinger modtager en større arv. Dette kan dog i visse tilfælde lade sig gøre med den såkaldte 30%-løsning, som du kan gøre brug af, når du laver dit testamente med Legal Desk.

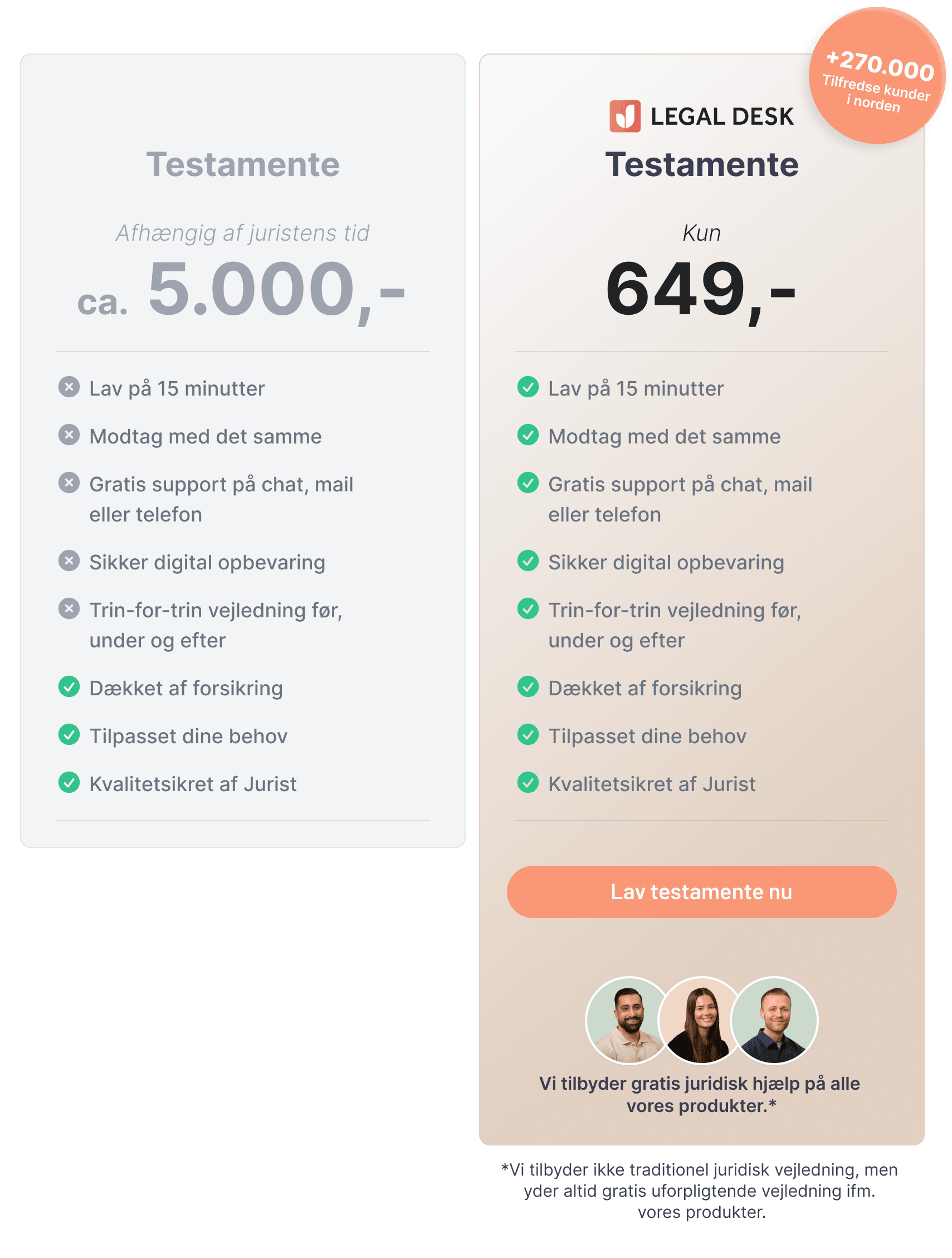

Kun 649,-

Inkl. moms

Spar kr. 3.500,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

100% tilfredshedsgaranti eller pengene retur

Testamente

Opret og modtag på 10 minutter

Udfyld og modtag dit testamente straks

Underskriv digitalt - få guide til notar

Alle dine dokumenter samlet ét sted

+300.000 har valgt Legal Desk

100% tilfredshedsgaranti eller pengene retur*

Legal Desk benyttes af over 300.000 virksomheder, selvstændige, private og samarbejdspartnere!

Kun 649,-

Inkl. moms

Spar kr. 3.500,-

Ift. traditionel advokat

10 - 15 min.

I reelt tidsforbrug

Testamente

Opret og modtag på 10 minutter

Udfyld og modtag dit testamente straks

Underskriv digitalt - få guide til notar

Alle dine dokumenter samlet ét sted

+300.000 har valgt Legal Desk

100% tilfredshedsgaranti eller pengene retur*

Hvad er 30 %-løsningen?

Det kan betale sig at donere en del af din arv til et velgørende formål. Det kan nemlig medføre, at dine arvinger modtager en større arv. Grunden til, at det kan lade sig gøre er, at visse arvinger vil skulle betale en arveafgift, mens velgørende foreninger vil være fritaget for denne. Dette kan du bruge til din fordel, så dine arvinger betaler mindre i arveafgift og dermed modtager mere i kontant arv (nettoarv), mens den velgørende forening samtidigt modtager en del af arven.

Hvilke personer er det relevant for?

Hvis du efterlader dig arv, vil det i de fleste tilfælde medføre en arveafgift. Arveafgiftens størrelse afhænger af relationen mellem dig og den enkelte arving:

Arving |

Arveafgift |

| Ægtefæller og registrerede partnere | 0 % |

| Børn, børnebørn og samlevere (i mere end 2 år) | 15 % |

| Alle andre (såsom søskende, niecer, nevøer, andre) | 36,25 % |

| Velgørende foreninger | 0 % |

Du kan eventuelt læse mere i vores artikel om arveafgift.

30 %-løsningen er primært relevant for dig, hvis du enten kun efterlader dig arvinger, der skal betale den høje arveafgift på 36,25 %, eller hvis du efterlader dig en samlet arv på 2.500.000 eller derover. Det betyder altså, at løsningen vil være relevant for de fleste barnløse personer, som efterlader sig en større arv.

Hvordan virker det?

Konceptet virker ved, at du i stedet for at give hele din arv til dine arvinger, kun giver 70 % samtidigt med, at de resterende 30 % gives til en velgørende forening. Det er af samme grund, at det er kendt som 30 %- eller ⅓-løsningen. Det skal indgå i testamentet, at de 30 % kun skal gives til den velgørende organisation, hvis denne accepterer at betale de øvrige arvingers arveafgift.

Ved at lade den velgørende forening betale hele den samlede arveafgift, sørger du for, at dine arvinger arver mest muligt kontant (nettoarv).

Du kan på denne måde sørge for, at dine arvinger modtager mere i kontant arv (nettoarv), samtidigt med at den velgørende forening også modtager en del af arven (30 % minus den samlede arveafgift). Både dine arvinger og den velgørende forening får altså noget godt ud af det.

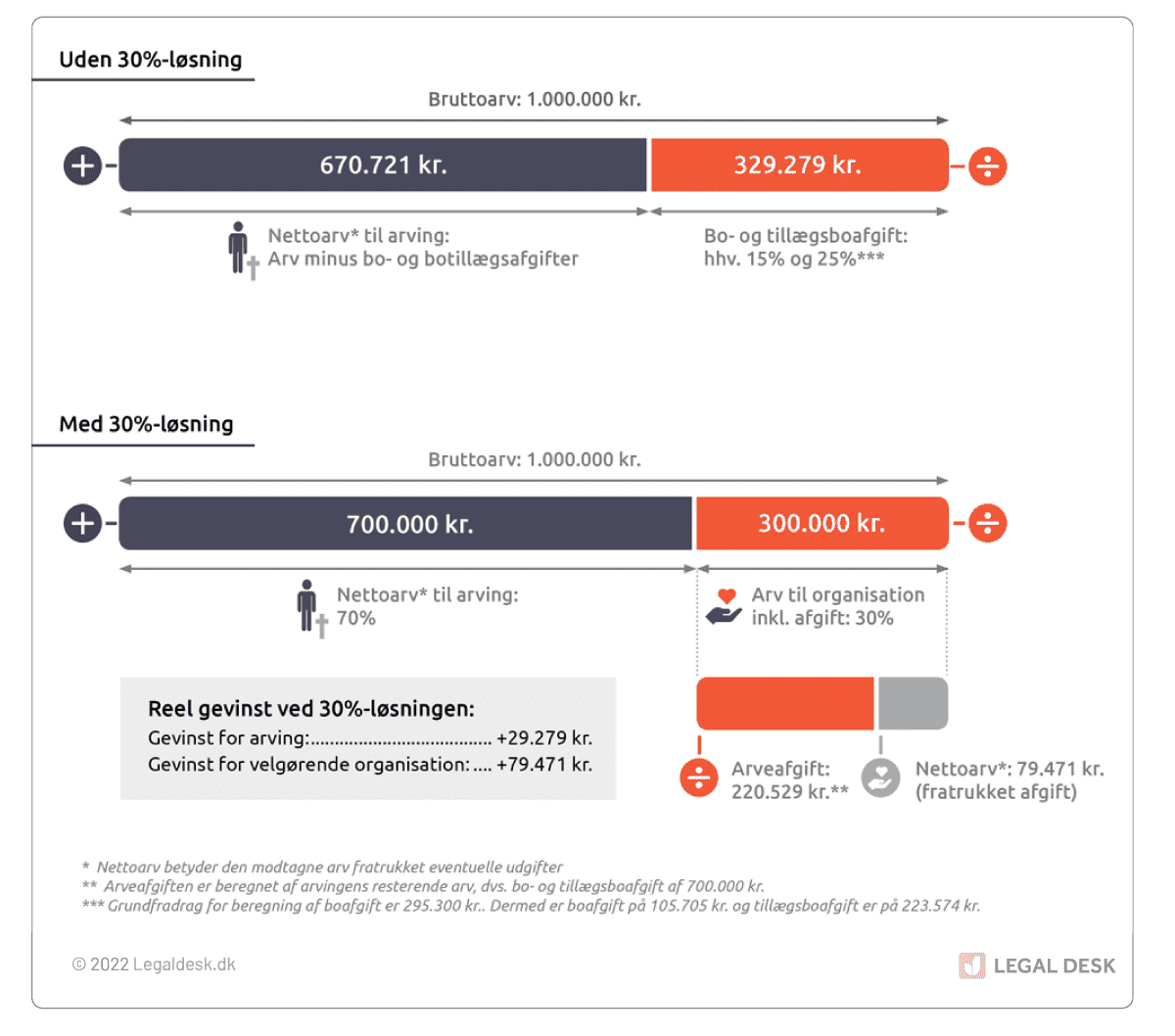

Sådan virker det i praksis, hvis du ikke efterlader dig børn

Ved at give 30 % af arven til en velgørende forening, mod at foreningen betaler arveafgiften for de øvrige arvinger, ender det med, at alle får ”mere ud af det”, end de ellers ville.

Eksempel: Søren og Anne er gift, men efterlader sig ikke nogle børn. De vil gerne have, at arven på 1.000.000 kr. efter dem, skal gå til Sørens nevø Oliver. I den forbindelse overvejer de en 30 %-løsning.

Uden 30 % løsning |

Med 30 % løsning |

||

| Arv til Oliver | kr. 1.000.000 | Arv til Oliver | kr. 700.000 |

| Samlet arveafgift | kr. 329.279 | Samlet arveafgift | kr. 220.529 |

| Arv til velgørende organisation | kr. 300.000 | ||

| Udbetalt arv til Oliver | kr. 670.721 | Udbetalt arv til Oliver (uden afgift) | kr. 700.000 |

| Udbetalt arv til velgørende organisation (fratrukket Olivers afgift) | kr. 79.471 | ||

Ved at vælge 30 %-løsningen betaler den velgørende organisation arveafgiften for Oliver, men modtager til gengæld en del af arven (det vil sige differencen mellem arveafgiften og arven). Oliver modtager 29.279 kr. mere i arv med 30 %-løsningen samtidigt med, at den velgørende organisation modtager 79.471 kr. på trods af, at de skal betale arveafgiften for Oliver (300.000 kr. – 220.529 kr.).

Sådan virker det i praksis, hvis du efterlader dig børn eller samlever

Børn, børnebørn (livsarvinger) og samlevere, du har boet sammen med i mere end 2 år, betaler en arveafgift på 15 %, hvis de skal arve efter dig. Her kan det også være fordelagtigt at lave en løsning, hvor du giver en del af arven efter dig til en velgørende forening, mod at de betaler arveafgiften, hvis du efterlader dig børn (livsarvinger) eller samlever. Det er dog som udgangspunkt kun relevant for dig, hvis du efterlader dig en arv på mere end 2.500.000 kr. Hvor stor en del af arven, der skal gives til den velgørende forening, afhænger af størrelsen på arven.

Eksempel: Søren og Anne er gift og efterlader sig sønnen Mathias. De ønsker, at arven på 2.500.000 kr. efter dem, skal gå til Mathias. I den forbindelse overvejer de en 12 %-løsning.

Uden 12 % løsning |

Med 12 % løsning |

||

| Arv til Mathias | kr. 2.500.000 | Arv til Mathias | kr. 2.200.000 |

| Samlet arveafgift | kr. 334.065 | Samlet arveafgift | kr. 289.065 |

| Arv til velgørende organisation | kr. 300.000 | ||

| Udbetalt arv til Mathias | kr. 2.165.935 | Udbetalt arv til Mathias (uden afgift) | kr. 2.200.000 |

| Udbetalt arv til velgørende organisation (fratrukket Mathias' afgift) | kr. 10.935 | ||

Mathias modtager 34.065 kr. mere i arv med 12 %-løsningen samtidigt med, at den velgørende organisation modtager 10.935 kr. på trods af at de skal betale arveafgiften for Mathias (300.000 kr. – 289.065 kr.).

Hvad hvis jeg kun efterlader mig min ægtefælle?

Da ægtefæller ikke betaler arveafgift, behøver du ikke bruge løsningen, hvis du kun efterlader arv til din ægtefælle. Her vil ægtefællen være en universalarving, da arvingen er alene om at arve hele eller den overvejende størstedel af din efterladte formue. I kan dog som barnløse ægtefæller vælge at lave et gensidigt testamente, hvorefter arven efter længstlevende skal fordeles efter 30 %-løsningen. Det samme kan overvejes, hvis I er barnløse samlevende.

Hvilke velgørende formål kan jeg støtte?

Det er de fleste velgørende foreninger, der er fritaget for at betale arveafgift. Det er dog vigtigt, at du sikrer dig, at det også er tilfældet for den velgørende forening, som du ønsker at tilgodese med din arv. Dette vil ofte fremgå af den velgørende forenings hjemmeside, og ellers kan du kontakte foreningen. Du kan også selv se, om en forening er på SKATs liste over foreninger fritaget arveafgift.

Du kan nemt gøre brug af 30 %-løsningen, når du laver dit testamente med Legal Desk

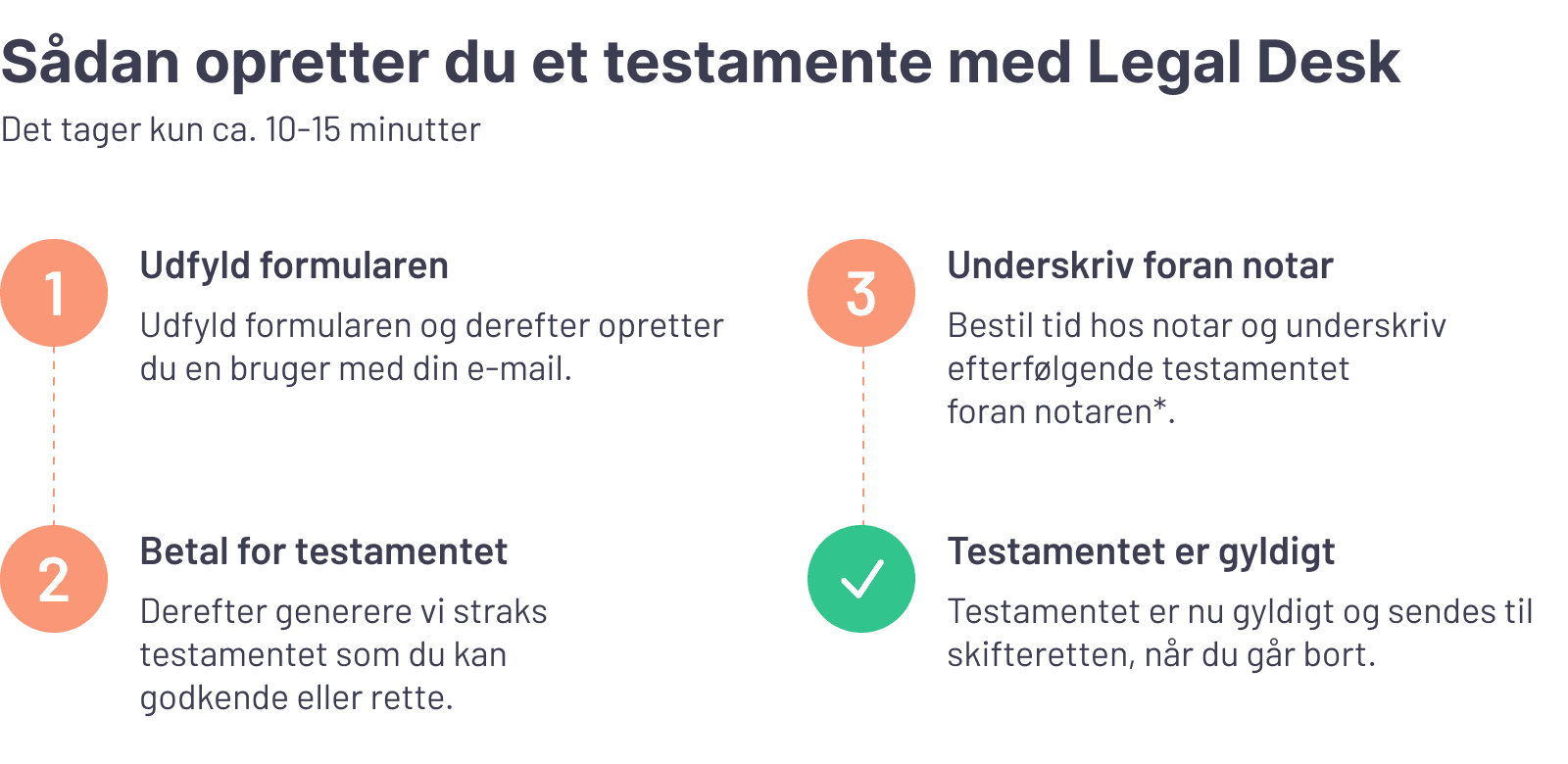

Det er nemt at gøre brug af 30 %-løsningen, når du laver dit testamente med Legal Desk. Det eneste, du skal gøre, er at udfylde vores formular, der stiller de samme spørgsmål, som en advokat ville. Når du har besvaret alle spørgsmålene og betalt for dit testamente, vil du modtage det med det samme.

Når du modtager testamentet, er det klar til underskrift. Alle vores testamenter laves som notartestamenter, så du skal vente med at underskrive det, da det skal gøres foran en notar for at blive gyldigt. Her skal du være opmærksom på, at notaren vil opkræve en retsafgift på 300 kr.

Klik 'Lav testamente nu' nedenfor for at gå i gang.

Ofte stillede spørgsmål

.

Hvad er 30% løsningen?

30% løsningen er en måde at donere en del af din arv til et velgørende formål, samtidig med at dine arvinger modtager en større nettoarv. Dette kan lade sig gøre, da den velgørende forening betaler arveafgiften for dine arvinger mod at modtage 30% af din arv.

Hvem er 30% løsningen relevant for?

Løsningen er primært relevant for personer, der efterlader sig arvinger, der skal betale den høje arveafgift på 36,25%, eller efterlader sig en samlet arv på 2.500.000 kr. eller derover.

Hvordan fungerer 30% løsningen?

Du giver 70% af din arv til dine arvinger og 30% til en velgørende forening. Foreningen betaler arveafgiften for dine arvinger, hvilket kan resultere i, at arvingerne modtager en større nettoarv.

Hvilken arveafgift betaler ægtefæller?

Ægtefæller og registrerede partnere betaler 0% i arveafgift.

Hvilken arveafgift betaler børn og samlevere?

Børn, børnebørn og samlevere (i mere end to år) betaler 15% i arveafgift.

Hvilken arveafgift betaler andre arvinger?

Alle andre arvinger, såsom søskende, niecer, nevøer og andre, betaler 36,25% i arveafgift.

Hvilken arveafgift betaler velgørende foreninger?

De fleste velgørende foreninger betaler 0% i arveafgift. Det er vigtigt at sikre dig, at den velgørende forening, som du ønsker skal modtage 30% af din arv, er fritaget for arveafgift.

Skal 30% løsningen indgå i testamentet?

Ja. Du skal skrive i dit testament, at 30% af din arv skal gives til den velgørende organisation, hvis denne accepterer at betale de øvrige arvingers arveafgift.